创业板IPO|业绩依赖新能源汽车业务,黄山谷捷逾期应收账款占比攀升

本文来源:时代周报 作者:雷映

来源|时代投研

作者|雷映

编辑|孙一鸣

在新能源汽车赛道火热之际,黄山谷捷股份有限公司(以下简称“黄山谷捷”)携亮丽的业绩冲刺A股。

深交所官网显示,黄山谷捷申请创业板IPO,并于6月14日收到审核中心意见落实函。

招股书显示,报告期(2021—2023年),黄山谷捷93%以上的业务收入来自新能源汽车领域。随着新能源汽车销售放量,该公司的经营业绩持续大增。

时代商学院发现,报告期内,黄山谷捷的逾期应收账款占比快速提升,经营现金流净额与净利润相差较大,经营质量欠佳。此外,该公司的副总经理兼董秘程家斌工作履历时间与工商信息“打架”,招股书信披质量存疑。

6月24日、26日,就高管履历、应收账款等相关问题,时代商学院向黄山谷捷分别发函致电询问,该公司表示一切以招股书披露信息为准。

坐上新能源汽车快车道

黄山谷捷成立于2012年,自设立以来一直深耕车规级功率半导体模块散热基板领域。2014年,该公司成为日立(Hitachi,即日立集团)的合格供应商,向日立供应用于功率模块散热的铜针式散热基板。

2017年,全球功率半导体龙头企业英飞凌科技股份公司(Infineon Technologies AG,简称“英飞凌”)在多次考察后,将黄山谷捷认证为合格供应商。至此,在车规级功率半导体模块散热基板方面,黄山谷捷逐渐成为英飞凌的最大供应商。

招股书还显示,黄山谷捷与株洲中车时代半导体有限公司、斯达半导(603290.SH)等功率半导体厂商建立了稳定合作关系。

招股书显示,报告期内,按产品类型划分,黄山谷捷超93%的主营业务收入来自核心产品铜针式散热基板;按终端应用领域划分,该公司超93%的主营业务收入来自新能源汽车。

得益于近年新能源汽车快速发展,黄山谷捷取得了不俗的成绩。报告期各期,黄山谷捷的营业收入分别为2.55亿元、5.37亿元、7.59亿元,同比分别增长186.60%、110.08%、41.43%;净利润分别为3427.86万元、1.02亿元、1.63亿元,同比分别增长126.70%、198.56%、59.72%。

在大客户方面,报告期各期,该公司来自前五大客户的销售收入占比分别为67.77%、62.01%、55.47%,其中对第一大客户英飞凌的销售收入占比分别为40%、28.65%、16.57%。

逾期应收账款占比快速上升

伴随着业绩的高增长,黄山谷捷的应收账款逾期金额逐年大增。

招股书显示,报告期各期末,该公司应收账款账面价值分别为6762.99万元、1.44亿元、1.65亿元,占流动资产的比例分别为36.63%、55.46%、43.86%,整体呈上升趋势。截至2023年末,该公司四成以上的流动资产为应收账款。

第一轮问询函回复文件显示,报告期各期末,黄山谷捷应收账款的逾期金额分别为206.57万元、2217.42万元、3481.62万元,逾期款项占比分别达2.90%、14.58%、20.08%,金额和占比均呈快速上升趋势。

应收账款规模不断增加,对黄山谷捷的经营现金流有所拖累。报告期各期,该公司经营性现金流净额分别为-1348.79万元、1734.22万元、9430.46万元,而各期的净利润分别为3427.86万元、1.02亿元、1.63亿元,对应的净现比分别为-0.39倍、0.17倍、0.58倍,均不足0.6倍。

其中,2021年,该公司的业绩翻倍增长的同时,经营性现金流却为净流出。对此,深交所在第一轮问询函中要求该公司说明2021年经营性现金流量净额由正转负的原因及合理性。

黄山谷捷在第一轮问询函回复文件中表示,公司2021年经营性现金流量净额由正转负,主要系该年度经营性应收项目的增加额超过经营性应付项目的增加额,且存货余额增长较大。

具体表现为,2021年末,该公司的应收账款账面余额较上年末增加4339.82万元,存货余额较上年末增加2549.35万元。

此外,随着新能源汽车价格战此起彼伏,降价压力已传导至产业链各个环节。

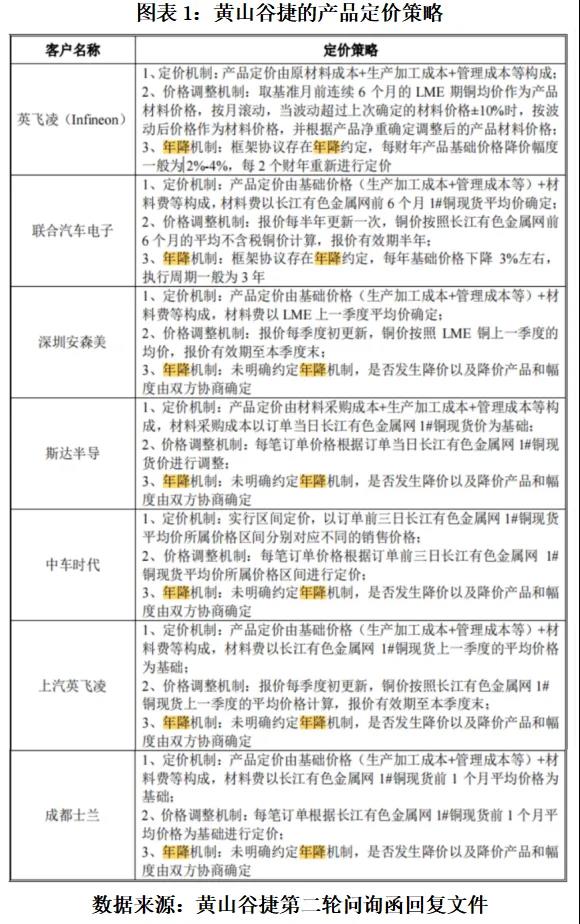

第二轮问询函回复文件显示,黄山谷捷在产品定价上采用成本加成的定价策略,但也与客户约定了年降机制,与英飞凌、联合汽车电子等客户约定每财年产品基础价格下降2%~4%。

招股书显示,报告期内,黄山谷捷核心产品铜针式散热基板销售均价分别为97.63元/件、95.40元/件、90.97元/件,分别同比下降5.53%、2.28%、4.64%。

董秘履历成谜

除了应收账款逾期金额大增,黄山谷捷董秘的工作履历也引人关注。

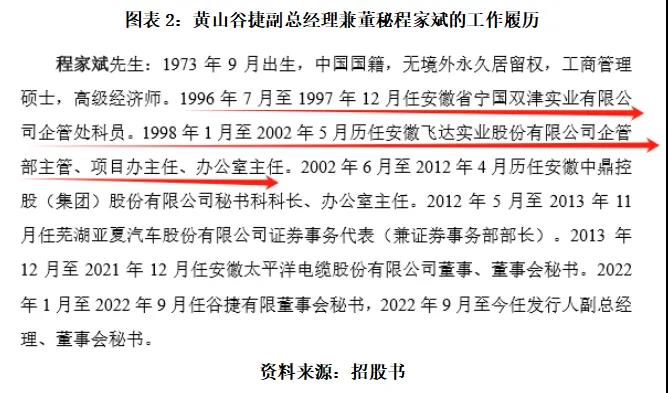

据黄山谷捷招股书显示,程家斌自2022年1月至9月任谷捷有限(黄山谷捷前身)董事会秘书,于同年9月担任黄山谷捷的副总经理兼董事会秘书。入职黄山谷捷之前,程家斌曾于1996年7月至1997年12月任安徽省宁国双津实业有限公司企管处科员。

不过,时代商学院通过天眼查未能查到“安徽省宁国双津实业有限公司”的工商信息,但搜索到一家名为“安徽双津实业有限公司”的存续企业,该公司的曾用名为“安徽省宁国双津(集团)实业有限公司”,较招股书披露的公司名称仅多了“(集团)”字样。

需注意的是,天眼查显示,安徽双津实业有限公司成立于1997年12月19日,成立时间较招股书披露的程家斌入职时间晚了一年多。

此外,招股书还显示,程家斌曾于1998年1月至2002年5月历任安徽飞达实业股份有限公司企管部主管、项目办主任及办公室主任等职位。

然而,天眼查显示,安徽飞达实业股份有限公司成立于2003年1月9日,成立时间较招股书披露的程家斌入职时间晚了近5年。换言之,若按招股书披露的时间,程家斌于2022年离职7个月后,该公司才成立。

对于副总经理兼董秘程家斌的履历疑点,时代商学院于6月26日向黄山谷捷董秘办致电求证,但工作人员并未解释相关疑点,只表示以招股书披露信息为准。

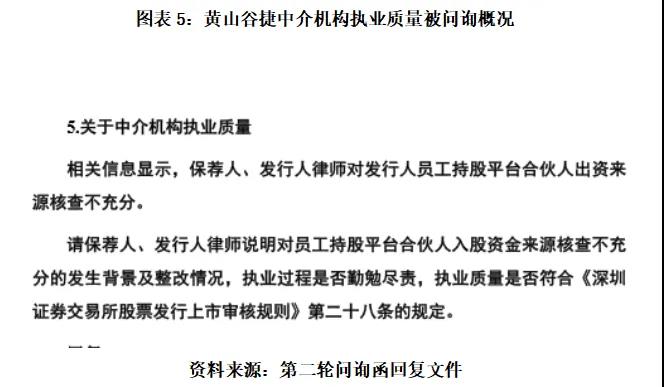

值得一提的是,在第二轮问询中,深交所就质疑其中介机构的执业质量。

此次IPO,黄山谷捷的保荐机构是国元证券(000728.SZ),保荐代表人是何光行、胡永舜,律师事务所是安徽天禾律师事务所。

据第二轮问询函回复文件,相关信息显示,保荐人、发行人律师对发行人员工持股平台合伙人出资来源核查不充分。

对此,深交所要求黄山谷捷保荐人、发行人律师说明对员工持股平台合伙人入股资金来源核查不充分的发生背景及整改情况,执业过程是否勤勉尽责,执业质量是否符合《深圳证券交易所股票发行上市审核规则》第二十八条的规定。

(全文2461字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

最近更新

-

果链集体大涨:苹果新品推高预期,巨头排队“上车”

昨天 20:36

-

嘀嗒成功上市、如祺通过港股聆讯,曹操出行的网约车故事有何不同?

昨天 19:36

-

自研电池竞争加剧:磷酸铁锂市场回暖,车企不做电池难赚钱

昨天 17:01

-

中来股份多晶硅项目终止:兴洋科技称与相关技术无关

昨天 13:36

- 六绝结束七翻身开启晚间四大消息

- 传媒出版

- 联华证券:行业巨头宣布重大利好!下周近700亿元解禁洪流来袭

- 下周继续干新龙头

- 除了经销商,最近家电企业也开始叫苦不迭!

- 追赶中的科大讯飞

- 美国大选,出现三个重大变化

- 康缘药业旗下主力产品双双再获殊荣

- 首批万P算力上线!这些公司积极参与甘肃庆阳数据中心集群建设

- 中国太保入股智己,另类投资能否改变投资端乏力局面?

专栏推荐

-

研选

浓缩机构研究精华,提前捕捉市场风口

2072人已购

¥258.00/月

研选

浓缩机构研究精华,提前捕捉市场风口

2072人已购

¥258.00/月 -

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

117人已购

¥288.00/月

尾盘擒牛之如何选股?

学完这些方法,告别选股难!

117人已购

¥288.00/月 -

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

73人已购

¥19.90/月

财报拆解

知识点解读+实战案例,帮你5小时学会看财报

73人已购

¥19.90/月 -

每周一股

每周日定期更新【每周一股】,为广大的投资者精选下周短线个股!

360人已购

¥588.00/月

每周一股

每周日定期更新【每周一股】,为广大的投资者精选下周短线个股!

360人已购

¥588.00/月

推荐阅读

-

为什么说抖音电商创造了一种新形式的“社交货币”?

为什么说抖音电商创造了一种新形式的“社交货币”?

-

新基建

新基建

-

极度稀缺,低位的绩优高股息及资源股仅6只!“五穷六绝”后,大数据揭秘7月能翻身吗?

极度稀缺,低位的绩优高股息及资源股仅6只!“五穷六绝”后,大数据揭秘7月能翻身吗?

-

10家科创板公司公告重要人事离职部分涉核心技术人员业内人士:多属正常人员流动

10家科创板公司公告重要人事离职部分涉核心技术人员业内人士:多属正常人员流动

-

天风证券上市以来募资超千亿元,应付债券金额近450亿元

天风证券上市以来募资超千亿元,应付债券金额近450亿元

-

中国太保入股智己,另类投资能否改变投资端乏力局面?

中国太保入股智己,另类投资能否改变投资端乏力局面?

-

首批万P算力上线!这些公司积极参与甘肃庆阳数据中心集群建设

-

果链集体大涨:苹果新品推高预期,巨头排队“上车”

果链集体大涨:苹果新品推高预期,巨头排队“上车”

-

万亿级低空经济未来五年迎发展重点期直升机无人机和eVTOL将长期并存|行业动态

万亿级低空经济未来五年迎发展重点期直升机无人机和eVTOL将长期并存|行业动态

-

中来股份业绩变脸:浙能电力浮亏超10亿,原实控人已大手笔套现

中来股份业绩变脸:浙能电力浮亏超10亿,原实控人已大手笔套现

-

我国超95%高速公路服务区配建充电设施,上市公司加快发展脚步

我国超95%高速公路服务区配建充电设施,上市公司加快发展脚步

-

嘀嗒成功上市、如祺通过港股聆讯,曹操出行的网约车故事有何不同?

嘀嗒成功上市、如祺通过港股聆讯,曹操出行的网约车故事有何不同?